ตอนนี้เราได้พูดคุยเกี่ยวกับเครื่องมือหลายอย่างที่ช่วยให้เราวิเคราะห์แผนภูมิเพื่อระบุแนวโน้ม. อาจมีข้อมูลมากเกินไปที่จะทํางานได้อย่างมีประสิทธิภาพ.

ในบทนี้เราจะจัดการกับมัน, วิธีการใช้ตัวชี้วัดที่แตกต่างกันอย่างมีเหตุผล. คุณจะได้รู้จักกับจุดแข็งและจุดอ่อนของแต่ละเครื่องมือ, เพื่อให้คุณสามารถกําหนดตัวบ่งชี้ที่ดีที่สุดสําหรับคุณและแผนการซื้อขายของคุณและที่อยู่นอกคําถาม.

Leading vs. Lagging Indikatoren

Wir können zwischen zwei verschiedenen Typen von Indikatoren wählen: Leading (also führende) und Lagging (übersetzt Rückständige).

Der Leading Indikator gibt uns ein Kaufsignal bevor ein neuer Trend oder eine Trendumkehr eintritt. Der Lagging Indikator hingegen gibt uns das Signal nachdem sich ein Trend gebildet hat.

Sie denken vielleicht “Ich werde reich wenn ich mich an die Leading Indikatoren halte”, da Sie ja in der Lage sind von neuen Trends zu profitieren, die Sie immer schon im Anfangsstadium erkennen. Stimmt, Sie erwischen immer den richtigen Zeitpunkt um auf einen entstehenden Trend aufzuspringen, wenn der Leading Indikator jedesmal die richtigen Signale liefert. Dem ist aber leider nicht so!

Wenn Sie mit Leading Indikatoren arbeiten werden Sie feststellen dass diese oft falsche Signale liefern. Leading Indikatoren sind bekannt dafür, dass Sie Scheinsignale erzeugen, die Sie in die Irre führen.

Eine andere Möglichkeit besteht darin Lagging Indikatoren (rückständige Indikatoren) zu verwenden, diese sind deutlich weniger anfällig für falsche Signale. Nachteil ist, Sie sind wahrscheinlich etwas spät um eine Position zu eröffnen. Die Stärkste Fase eines Trends ist meistens ganz am Anfang, bei Lagging Indikatoren verpassen Sie deshalb oft den Abschnitt mit dem größten Profit und das nervt.

Oszillatoren und Trend folgende Indikatoren

Für den Zweck dieses Kapitels, lassen Sie uns technische Indikatoren in zwei grundsätzliche Kategorien unterteilen:

- Oszillatoren

- Trend folgende oder Momentum Indikatoren

Oszillatoren sind Leading Indikatoren, also Indikatoren die uns ein Kaufsignal vor der Entstehung eines Trends geben. Bei Trend folgenden oder Momentum Indikatoren handelt es sich um Lagging Indikatoren, die uns zeigen dass sich ein Trend bereits gebildet hat.

Obwohl diese beiden Typen sich ergänzen können, stehen Sie doch eher im Wiederspruch zueinander. Wir möchten nicht sagen dass Sie nur die einen oder die anderen alleine verwenden sollten, Sie sollten aber die potentiellen Gefahren beider kennen.

Oszillatoren – Leading Indikatoren

Ein Oszillator ist ein Objekt oder Signal das sich zwischen zwei Punkten bewegt. Mit anderen Worten, es handelt sich um ein Element das immer zwischen Punkt A und Punkt B liegt.

Oszillatoren geben im Allgemeinen ein Kauf- oder Verkaufssignal, mit der Ausnahme dass sich der Oszillator nicht klar auf der Kaufs- oder Verkaufsseite befindet. Kommt Ihnen das bekannt vor? Sollte es, Stochastische Oszillatoren, Parabolische SAR und der Relative Stärke Index (อาร์เอสไอ) passen genau hierher. Jeder dieser Indikatoren wurde entwickelt um Signale zu erhalten, die uns Umkehrpunkte während eines laufenden Trends voraussagen.

Dazu zwei Beispiele:

Im unserem Chart USD/EUR haben wir zusätzlich einen Parabolischen SAR Indikator, einen RSI und einen Stochastischen Oszillator eingeblendet. Wie Sie bereits wissen, wenn der Stochastische Oszillator und RSI anfangen den “Überverkaufs- Level” zu verlassen, ist dies ein Signal zu Kaufen. Die Indikatoren auf unserem Chart bringen im markierten Abschnitt genau diese Signale. Alle drei bringen in diesem Abschnitt das gleiche Signal, wenn wir gekauft hätten, dann wäre dies ein guter Trade geworden.

Nach dem klaren Aufwärtstrend haben wir von allen drei Indikatoren ein Verkaufssignal erhalten. Wie Sie sehen hat der Stochastische Oszillator über einen längeren Zeitraum überkaufte Verhältnisse angezeigt. Wenn ein Oszillator längere Zeit einen überkauften oder überverkauften Level anzeigt, bedeutet dies in der Regel dass ein es sich um einen starken Trend handelt. In unserem Beispiel ist ein starker Aufwärtstrend im Gange während der Stochastische Oszillator einen überkauften Level anzeigt.

Im nächsten Beispiel verwenden wir die gleichen Leading Indikatoren, diesmal sind diese allerdings nicht immer derselben Meinung und Sie sehen dass diese nicht immer perfekt sind. Auf unserem Chart sehen Sie gleich dass mehrere falsche Kaufsignale erscheinen. Sie sehen auch dass manchmal der eine Indikator ein Kaufsignal gibt, während der andere ein Verkaufssignal anzeigt.

Bei der ersten Markierung geben sowohl RSI als auch der Stochastische Oszillator ein Kaufsignal, während der Parabolische SAR noch immer ein Verkaufssignal bringt. Der Parabolische SAR bleibt auch noch eine Zeitlang auf Verkaufen, etwas später springt ein Punkt unter den Balken also ein Kaufsignal. Betrachten Sie den Balken unter dem sich der SAR Punkt befindet, es handelt sich um einen stark aussehenden roten Balken mit ganz kurzem Schatten. Weiters sollten Sie auch beachten dass der nächste Balken darunter schließt. Hätten Sie sich in dieser Situation auf die Indikatoren verlassen, dann wäre dabei ein weniger guter Trade herausgekommen.

Bei den nächsten beiden Überverkaufssignalen (ซื้อ) die uns der Stochastische Oszillator bringt, ist beim RSI überhaupt kein Signal zu erkennen und der Parabolische SAR gibt sogar ein Verkaufssignal. Was ist da los? Jeder Indikator gibt ein anderes Siganl.

Was ist passiert?

Die Antwort liegt in den verschiedenen Berechnungsmethoden. Stochastische Indikatoren basieren auf der Höchst- zu Tiefst Spanne der entsprechenden Zeitperiode (in unserem Beispiel stündlich), jedoch nicht von einer Stunden zur nächsten. Grundlage des Relative Stärke Index (อาร์เอสไอ) sind die Schlusspreise der Perioden. Parabolisch SAR werden wieder anders berechnet, was nochmals zu weiteren Abweichungen führt.

So sind Oszillatoren, sie gehen davon aus dass bestimmte Chart Muster immer die gleichen Auswirkungen für die Zukunft haben. Das stimmt so aber nicht.

Obwohl Sie sich bewusst sein müssen dass Leading Indikatoren Fehleranfällig sein können, gibt es keinen Weg daran vorbei. Wenn Sie verschiedene Signale bekommen, dann bleiben Sie besser in einer beobachtenden Position, als dass Sie versuchen zu erraten welches Signal das richtige ist. Wenn ein Chart nicht Ihren persönlichen Kriterien entspricht, sollten Sie keine Order setzten. Gehen Sie zum nächsten Chart wo Ihre Kriterien passen.

โมเมนตัม – Lagging Indikatoren

MACD und Moving Average sind Indikatoren die uns helfen Trends zu erkennen. Diese Indikatoren zeigen uns Trends die bereits vorhanden sind, Folge ist eine Verzögerung. Das schöne daran, Ihre Chance richtig zu liegen ist recht hoch.

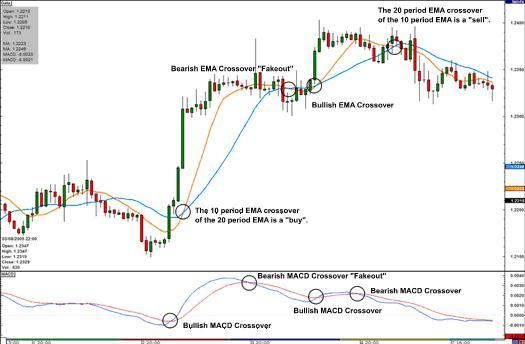

Auf unserem Chart sehen wir ein bullisches (Kaufsignal) ครอสโอเวอร์ MACD. Etwas später schneidet auch die 10 Perioden EMA Linie die 20 Perioden EMA Linie (ebenfalls ein Kaufsignal). Beide Signale sind richtig, aber wenn Sie gewartet hätten bis beide Indikatoren ein Kaufsignal bringen, dann hätten Sie eine starke Preisbewegung verpasst.

Jetzt betrachten wir den gleichen Chart, um zu sehen dass diese Indikatoren manchmal auch falsche Signale bringen. Wir bezeichnen diese als “Fake-Out”.

Wir bekommen vom MACD nach dem Aufwärtstrend ein bärisches Crossover (Verkaufssignal). Deutlich später schneidet die 20 Perioden EMA Linie unter die 10 EMA Linie (ebenfalls Verkaufssignal). Wie Sie sehen ist der Preis aber nicht nach unten gegangen, sondern hat sich seitwärts bewegt und hat dann sogar den Aufwärtstrend fortgeführt. Eine Zeitlang haben beide Indikatoren ein Verkaufssignal geliefert. Hätten Sie eine Short Order (การขาย) ausgeführt, dann wären Sie diesmal nicht richtig gelegen.

Zusammenfassung Leading und Lagging Indikatoren

Die 1 Million Euro Frage.

Wie soll ich entscheiden ob ich Oszillatoren, Trend folgende Indikatoren oder vielleicht sogar beide verwenden soll? Wie wir bereits herausgefunden haben, geben diese nicht immer die gleichen Signale. Das ist vermutlich die größte Herausforderung bei der technischen Analyse. Sie sollten wissen, dass Sie zuerst den Markt kennen müssen in dem Sie handeln, daraus erkennen Sie dann welcher Indikator Ihnen richtige Signale liefert und welche sich gerade nicht eignen. Dazu etwas mehr in einem späteren Kapitel.

Es gibt zwei Typen von Indikatoren – Leading und Lagging:

- Ein Leading Indikator gibt ein Signal bevor ein Trend oder Trendwechsel eintritt.

- Ein Lagging Indikator bringt sein Signal erst nachdem ein Trend eingesetzt hat.

- Technische Indikatoren können in zwei Kategorien unterteilt werden: Oszillatoren und Trend folgende oder Momentum Indikatoren.

- Oszillatoren sind Leading Indikatoren.

- Bei Momentum Indikatoren handelt es sich um Lagging Indikatoren.

- Wenn Sie in der Lage sind den Markt zu analysieren in dem Sie handeln, dann sind Sie in der Lage zu entscheiden welcher Indikator die richtigen Signale bringt und welche gerade nicht verwendet werden sollten.