لقد ناقشنا الآن العديد من الأدوات التي تساعدنا على تحليل الرسوم البيانية لتحديد الاتجاهات. ربما يكون هناك بالفعل الكثير من المعلومات للعمل بكفاءة.

في هذا الفصل سوف نتناول ذلك, كيفية استخدام المؤشرات المختلفة بعقلانية. سوف تتعرف على نقاط القوة والضعف في كل أداة, حتى تتمكن من تحديد المؤشر الأفضل لك ولخطة التداول الخاصة بك وأيها غير وارد.

الرائدة مقابل. المؤشرات المتأخرة

يمكننا الاختيار بين نوعين مختلفين من المؤشرات: رئيسي (أي الرائدة) والتأخر (يترجم إلى الوراء).

يعطينا المؤشر الرائد إشارة شراء قبل حدوث اتجاه جديد أو انعكاس الاتجاه. من ناحية أخرى ، يعطينا المؤشر المتأخر الإشارة بعد تشكل الاتجاه.

قد تفكر “سأصبح ثريا إذا التزمت بالمؤشرات الرائدة”, لأنك قادر على الاستفادة من الاتجاهات الجديدة, التي تعرفها دائما في المراحل المبكرة. توافق, إنهم دائما ما يصطادون الوقت المناسب للقفز على اتجاه ناشئ, إذا كان المؤشر الرائد يوفر الإشارات الصحيحة في كل مرة. لسوء الحظ ، هذا ليس هو الحال!

إذا كنت تعمل مع مؤشرات رائدة ، فستجد أنها غالبا ما تقدم إشارات خاطئة. المؤشرات الرائدة معروفة بهذا, أنك تولد إشارات وهمية, التي تقودك إلى الضلال.

خيار آخر هو استخدام المؤشرات المتأخرة (المؤشرات المتأخرة) لاستخدام, هذه أقل عرضة للإشارات الخاطئة بشكل ملحوظ. العيب هو, ربما تأخرت قليلا لفتح مركز. عادة ما يكون أقوى شطب للاتجاه في البداية, مع المؤشرات المتأخرة ، غالبا ما تفوتك القسم الذي يحقق أكبر ربح وهذا أمر مزعج.

مؤشرات التذبذب ومؤشرات الاتجاه التالية

لأغراض هذا الفصل:, دعنا نقسم المؤشرات الفنية إلى فئتين أساسيتين::

- المذبذبات

- متابعة الاتجاه أو مؤشرات الزخم

مؤشرات التذبذب هي مؤشرات رائدة, أي المؤشرات التي تعطينا إشارة شراء قبل ظهور الاتجاه. مؤشرات تتبع الاتجاه أو الزخم هي مؤشرات متأخرة, مما يوضح لنا أن الاتجاه قد تشكل بالفعل.

على الرغم من أن هذين النوعين يمكن أن يكمل كل منهما الآخر, بعد كل شيء ، هم على خلاف مع بعضهم البعض. لا نريد أن نقول أنه يجب عليك استخدام أحدهما أو الآخر بمفرده, ومع ذلك ، يجب أن تكون على دراية بالمخاطر المحتملة لكليهما.

المذبذبات – المؤشرات الرائدة

المذبذب هو كائن أو إشارة تنتقل بين نقطتين. وبعبارة أخرى،, إنه عنصر يقع دائما بين النقطة A والنقطة B.

تعطي مؤشرات التذبذب بشكل عام شراءا- أو إشارة البيع, باستثناء أن المذبذب لا يعتمد بشكل واضح على الشراء- أو صفحة المبيعات. يبدو مألوفا؟? يجب أن يكون, مؤشرات التذبذب العشوائي, مكافئ SAR ومؤشر القوة النسبية (مؤشر القوة النسبية) يصلح هنا. تم تصميم كل من هذه المؤشرات لتلقي الإشارات, التي تتنبأ بنقاط الانعكاس خلال الاتجاه المستمر.

فيما يلي مثالان::

في الرسم البياني الخاص بنا USD / EUR لدينا أيضا مؤشر SAR مكافئ, مؤشر القوة النسبية RSI ومذبذب ستوكاستيك. كما تعلمون بالفعل, عندما يبدأ مؤشر ستوكاستيك ومؤشر القوة النسبية في بدء تشغيل “بيع مفرط- مستوى” يغادر, هذه إشارة للشراء. تجلب المؤشرات على الرسم البياني الخاص بنا هذه الإشارات بالضبط في القسم المحدد. الثلاثة يعطون نفس الإشارة في هذا القسم, إذا كنا قد اشترينا, ثم كان من الممكن أن تكون هذه تجارة جيدة.

بعد الاتجاه الصعودي الواضح ، تلقينا إشارة بيع من جميع المؤشرات الثلاثة. كما ترى ، أظهر مؤشر ستوكاستيك نسب ذروة الشراء لفترة طويلة من الزمن. عندما يشير المذبذب إلى مستوى ذروة الشراء أو ذروة البيع لفترة طويلة, هذا يعني عادة أنه اتجاه قوي. في مثالنا ، هناك اتجاه صعودي قوي جاري بينما يشير مؤشر ستوكاستيك إلى مستوى ذروة الشراء.

في المثال التالي ، نستخدم نفس المؤشرات الرائدة, هذه المرة ، ومع ذلك ، فهي ليست دائما من نفس الرأي ويمكنك أن ترى أنها ليست دائما مثالية. على الرسم البياني الخاص بنا ، يمكنك أن ترى على الفور ظهور العديد من إشارات الشراء الخاطئة. يمكنك أيضا أن ترى أنه في بعض الأحيان يعطي المؤشر الواحد إشارة شراء, بينما يشير الآخر إلى إشارة بيع.

عند العلامة الأولى ، يعطي كل من مؤشر القوة النسبية ومؤشر ستوكاستيك إشارة شراء, بينما لا يزال Parabolic SAR يعطي إشارة بيع. سيبقى Parabolic SAR أيضا معروضا للبيع لفترة من الوقت, بعد ذلك بقليل ، تقفز نقطة أسفل الشريط ، أي إشارة شراء. ضع في اعتبارك الشريط الذي توجد تحته نقطة SAR, إنه شريط أحمر قوي المظهر مع ظل قصير جدا. علاوة على ذلك ، يجب أيضا ملاحظة أن الشريط التالي أدناه يغلق. هل كنت ستعتمد على المؤشرات في هذه الحالة؟, ثم كان من الممكن أن يؤدي إلى تجارة أقل جودة.

في إشارتي ذروة البيع التاليتين (ابتاع) أن مذبذب ستوكاستيك يجلب لنا, لا توجد إشارة على الإطلاق في مؤشر القوة النسبية RSI ويعطي Parabolic SAR إشارة بيع. ماذا يحدث? كل مؤشر يعطي سيجانل مختلف.

ماذا حدث?

الجواب يكمن في طرق الحساب المختلفة. تعتمد مؤشرات ستوكاستيك على أعلى- إلى أدنى فترة زمنية في الفترة الزمنية المقابلة (في مثالنا كل ساعة), ولكن ليس من ساعة إلى أخرى. أساس مؤشر القوة النسبية (مؤشر القوة النسبية) هي أسعار إغلاق الفترات. يتم حساب مكافئ SAR بشكل مختلف مرة أخرى, مما يؤدي مرة أخرى إلى مزيد من الانحرافات.

هذه هي الطريقة التي تكون بها مؤشرات التذبذب, يفترضون أن بعض أنماط الرسم البياني لها دائما نفس التأثير على المستقبل. لكن هذا ليس صحيحا.

على الرغم من أنك بحاجة إلى أن تدرك أن المؤشرات الرائدة يمكن أن تكون عرضة للخطأ, لا توجد طريقة للتغلب عليها. إذا تلقيت إشارات مختلفة, ثم من الأفضل البقاء في وضع المراقبة, من أنك تحاول تخمين الإشارة الصحيحة. إذا كان الرسم البياني لا يتطابق مع معاييرك الشخصية, يجب عليك عدم تقديم طلب. انتقل إلى الرسم البياني التالي حيث تتناسب معاييرك.

الزخم – المؤشرات المتأخرة

MACD والمتوسط المتحرك هي مؤشرات تساعدنا على تحديد الاتجاهات. توضح لنا هذه المؤشرات الاتجاهات الموجودة بالفعل, والنتيجة هي تأخير. جمالها, فرصتك في أن تكون على حق عالية جدا.

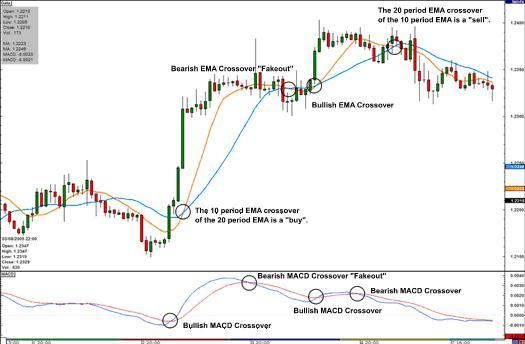

على الرسم البياني الخاص بنا ، نرى صعودا (إشارة الشراء) ماكد كروس أوفر. بعد ذلك بقليل ، 10 فترات EMA خط 20 فترات خط EMA (أيضا إشارة شراء). كلتا الإشارتين صحيحتان, ولكن إذا كنت قد انتظرت كلا المؤشرين لجلب إشارة شراء, ثم كنت قد فاتتك حركة سعر قوية.

الآن دعونا نلقي نظرة على نفس الرسم البياني, لمعرفة أن هذه المؤشرات تعطي أحيانا إشارات خاطئة. نشير إلى هذه باسم “وهمية خارج”.

نحصل على تقاطع هبوطي من MACD بعد الاتجاه الصعودي (إشارة البيع). بعد ذلك بكثير ، 20 فترات خط EMA أسفل 10 خط EMA (أيضا بيع إشارة). كما ترون ، ومع ذلك ، فإن السعر لم ينخفض, لكنه تحرك بشكل جانبي ثم استمر في الاتجاه التصاعدي. لفترة من الوقت ، قدم كلا المؤشرين إشارة بيع. هل سيكون لديك طلب قصير (بيع) تنفيذ, ثم لن تكون على حق هذه المرة.

ملخص المؤشرات الرائدة والمتأخرة

ال 1 سؤال المليون يورو.

كيف أقرر ما إذا كنت أريد استخدام مؤشرات التذبذب؟, يجب أن يستخدم الاتجاه المؤشرات التالية ، أو ربما كليهما? كما اكتشفنا بالفعل, لا يعطون دائما نفس الإشارات. ربما يكون هذا هو التحدي الأكبر في التحليل الفني. يجب أن تعرف, أنك تحتاج أولا إلى معرفة السوق الذي تتداول فيه, من هذا يمكنك بعد ذلك معرفة المؤشر الذي يوفر لك الإشارات الصحيحة وأيها غير مناسب في الوقت الحالي. المزيد عن هذا في فصل لاحق.

هناك نوعان من المؤشرات: – القيادة والتأخر:

- يعطي المؤشر الرائد إشارة قبل حدوث تغيير في الاتجاه أو الاتجاه.

- لا يجلب المؤشر المتأخر إشارته إلا بعد بدء الاتجاه.

- يمكن تقسيم المؤشرات الفنية إلى فئتين:: مؤشرات التذبذب ومؤشرات الاتجاه التالية أو الزخم.

- مؤشرات التذبذب هي مؤشرات رائدة.

- مؤشرات الزخم هي مؤشرات متأخرة.

- إذا كنت قادرا على تحليل السوق الذي تتداول فيه, عندها ستتمكن من تحديد المؤشر الذي يجلب الإشارات الصحيحة وأيها لا ينبغي استخدامه في الوقت الحالي.