Ora abbiamo discusso diversi strumenti che ci aiutano ad analizzare i grafici per identificare le tendenze. Probabilmente ci sono già troppe informazioni per lavorare in modo efficiente.

In questo capitolo ne parleremo, come utilizzare razionalmente i diversi indicatori. Conoscerai i punti di forza e di debolezza di ogni strumento, in modo da poter determinare quale indicatore è il migliore per te e il tuo piano di trading e quali sono fuori questione.

Leader vs. Indicatori di ritardo

Possiamo scegliere tra due diversi tipi di indicatori: Principale (vale a dire leader) e in ritardo (traslazione all'indietro).

L'indicatore anticipatore ci fornisce un segnale di acquisto prima che si verifichi un nuovo trend o un'inversione di tendenza. L'indicatore lagging, invece, ci dà il segnale dopo che si è formato un trend.

Potresti pensare “Diventerò ricco se mi atterrò agli indicatori anticipatori”, perché sei in grado di beneficiare delle nuove tendenze, che riconosci sempre nelle prime fasi. Accetta, Catturano sempre il momento giusto per saltare su una tendenza emergente, se l'indicatore principale fornisce sempre i segnali giusti. Purtroppo non è così!

Se lavori con gli indicatori anticipatori, scoprirai che spesso danno segnali sbagliati. Gli indicatori anticipatori sono noti per, che si generano segnali fasulli, che ti portano fuori strada.

Un'altra opzione sono gli indicatori lagging (Indicatori lagging) Utilizzare, Questi sono significativamente meno suscettibili ai falsi segnali. Lo svantaggio è, Probabilmente sei un po' in ritardo per aprire una posizione. La fase più forte di un trend è di solito all'inizio, Con gli indicatori ritardati, spesso si perde la sezione con il maggior profitto e questo è fastidioso.

Oscillatori e indicatori trend following

Ai fini del presente capitolo si intende per:, Dividiamo gli indicatori tecnici in due categorie fondamentali:

- Oscillatori

- Indicatori di trend following o momentum

Gli oscillatori sono indicatori anticipatori, Ovvero, indicatori che ci danno un segnale di acquisto prima che emerga una tendenza. Gli indicatori di trend following o momentum sono indicatori lagging, che ci mostrano che si è già formata una tendenza.

Sebbene questi due tipi possano completarsi a vicenda, siete piuttosto in disaccordo l'uno con l'altro. Non intendiamo dire che dovresti usare solo l'uno o l'altro da soli, Tuttavia, dovresti essere consapevole dei potenziali pericoli di entrambi.

Oscillatori – Indicatori anticipatori

Un oscillatore è un oggetto o un segnale che viaggia tra due punti. In altre parole, è un elemento che si trova sempre tra il punto A e il punto B.

Gli oscillatori generalmente danno un acquisto- o vendi segnale, con l'eccezione che l'oscillatore non è chiaramente allineato con l'acquisto- o la pagina di vendita si trova. Suona familiare,? Dovrebbe essere, Oscillatori stocastici, SAR parabolico e indice di forza relativa (RSI) Questa è una soluzione perfetta. Ciascuno di questi indicatori è progettato per fornire segnali, che prevedono i punti di inversione durante un trend in corso.

Ecco due esempi:

Nel nostro grafico USD/EUR abbiamo anche un indicatore Parabolic SAR, vengono visualizzati un RSI e un oscillatore stocastico. Come già sapete, quando l'oscillatore stocastico e l'RSI avviano il “Ipervenduto- Livello” Lasciare, Questo è un segnale per comprare. Gli indicatori sul nostro grafico riportano esattamente questi segnali nella sezione contrassegnata. Tutti e tre portano lo stesso segnale in questa sezione, Se avessimo comprato, allora questo sarebbe stato un buon affare.

Dopo il chiaro trend rialzista, abbiamo ricevuto un segnale di vendita da tutti e tre gli indicatori. Come si può vedere, l'oscillatore stocastico ha mostrato rapporti di ipercomprato per un lungo periodo di tempo. Quando un oscillatore mostra un livello di ipercomprato o ipervenduto per un periodo di tempo prolungato, Questo di solito significa che si tratta di una tendenza forte. Nel nostro esempio, è in corso un forte trend rialzista, mentre l'oscillatore stocastico indica un livello di ipercomprato.

Nell'esempio seguente utilizzeremo gli stessi indicatori anticipatori, Questa volta, però, non sempre sono d'accordo e si vede che non sono sempre perfetti. Sul nostro grafico, puoi vedere che appaiono diversi falsi segnali di acquisto. Puoi anche vedere che a volte un indicatore dà un segnale di acquisto, mentre l'altro mostra un segnale di vendita.

Al primo segno, sia l'RSI che l'oscillatore stocastico danno un segnale di acquisto, mentre il Parabolic SAR porta ancora un segnale di vendita. Anche il SAR parabolico rimarrà in vendita per un po', Poco dopo, un punto salta sotto le barre, ovvero un segnale di acquisto. Guarda la barra sotto la quale si trova il punto SAR, È una barra rossa dall'aspetto forte con un'ombra molto corta. Inoltre, dovresti anche notare che la barra successiva si chiude sotto di essa. Avreste fatto affidamento sugli indicatori in questa situazione?, in tal caso si sarebbe tradotto in un commercio tutt'altro che buono.

Nei prossimi due segnali di oversell, (Comprare) che l'oscillatore stocastico ci porta, non c'è alcun segnale nell'RSI e il SAR parabolico dà anche un segnale di vendita. Cosa sta succedendo? Ogni indicatore fornisce un'indicazione diversa.

Cos'è successo?

La risposta sta nei diversi metodi di calcolo. Gli indicatori stocastici si basano sul valore massimo- Intervallo più basso del periodo di tempo corrispondente (Nel nostro esempio, ogni ora), ma non da un'ora all'altra. Base dell'indice di forza relativa (RSI) sono i prezzi di chiusura dei periodi. I SAR parabolici vengono calcolati in modo diverso, il che porta ancora una volta a ulteriori deviazioni.

Ecco come sono gli oscillatori, Presumono che alcuni modelli grafici abbiano sempre gli stessi effetti per il futuro. Ma non è vero.

Anche se è necessario essere consapevoli del fatto che gli indicatori anticipatori possono essere soggetti a errori, Non c'è modo di evitarlo. Se ricevi segnali diversi, Allora è meglio rimanere in una posizione di osservazione, piuttosto che cercare di indovinare quale segnale è quello giusto. Se un grafico non soddisfa i tuoi criteri personali, Non dovresti effettuare un ordine. Vai al grafico successivo in cui i tuoi criteri si adattano.

Slancio – Indicatori di ritardo

MACD e Moving Average sono indicatori che ci aiutano a identificare le tendenze. Questi indicatori ci mostrano tendenze che sono già in atto, La conseguenza è un ritardo. La sua bellezza, La tua possibilità di avere ragione è piuttosto alta.

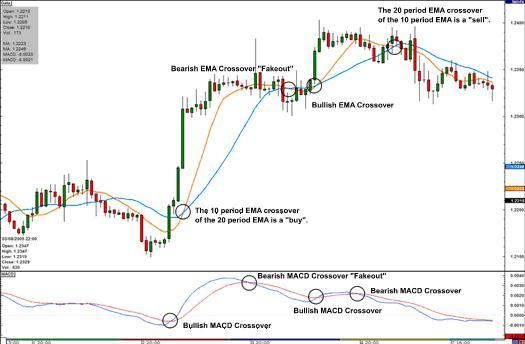

Sul nostro grafico, vediamo un (Segnale di acquisto) MACD Crossover. Un po' più tardi, il 10 Periodi EMA linea il 20 Linea Periodi EMA (anche un segnale di acquisto). Entrambi i segnali sono corretti, ma se aveste aspettato che entrambi gli indicatori portassero un segnale di acquisto, allora avresti perso un forte movimento di prezzo.

Ora diamo un'occhiata allo stesso grafico, vedere che questi indicatori a volte inviano anche segnali sbagliati,. Ci riferiamo a questi come “Fuori di testa”.

Stiamo ottenendo un crossover ribassista dal MACD dopo il trend rialzista (Segnale di vendita). Molto più tardi, il 20 Periodi EMA linea al di sotto del 10 Linea EMA (Vendi anche segnale). Tuttavia, come puoi vedere, il prezzo non è sceso, ma si è mosso lateralmente e poi ha anche continuato la tendenza al rialzo. Per un po' di tempo, entrambi gli indicatori hanno fornito un segnale di vendita. Avresti un ordine a breve termine (Vendita) eseguito, allora non avresti avuto ragione questa volta.

Riepilogo degli indicatori leading e lagging

Le 1 Domanda da un milione di euro.

Come devo decidere se voglio usare gli oscillatori?, Dovrebbero essere utilizzati indicatori che seguono il trend, o forse anche entrambi? Come abbiamo già scoperto, Non sempre danno gli stessi segnali. Questa è probabilmente la sfida più grande nell'analisi tecnica. Dovresti saperlo, che devi prima conoscere il mercato in cui stai operando, Da questo, puoi quindi vedere quale indicatore ti dà i segnali giusti e quali non sono adatti al momento. Ne parleremo più avanti in un capitolo successivo.

Esistono due tipi di indicatori – Leader e Ritardatari:

- Un indicatore anticipatore fornisce un segnale prima che si verifichi una tendenza o un cambiamento di tendenza.

- Un indicatore lagging dà il suo segnale solo dopo l'inizio di un trend.

- Gli indicatori tecnici possono essere suddivisi in due categorie: Oscillatori e indicatori di trend following o momentum.

- Gli oscillatori sono indicatori anticipatori.

- Gli indicatori di momentum sono indicatori ritardati.

- Se sei in grado di analizzare il mercato in cui stai operando, Quindi sarai in grado di decidere quale indicatore porta i segnali giusti e quale non dovrebbe essere utilizzato in questo momento.