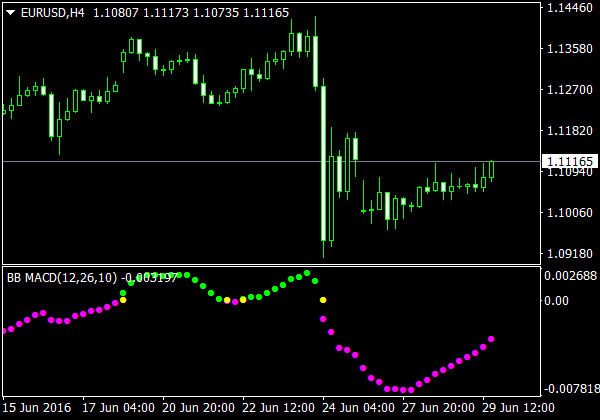

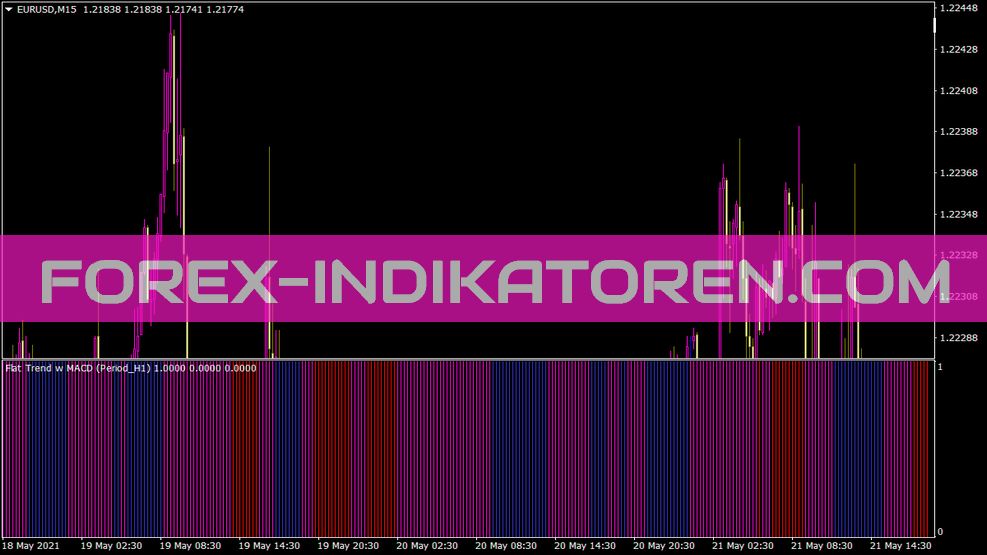

در همین حال ، در حال حاضر برخی از ابزار در فارکس شما وجود دارد- جعبه ابزار. در این فصل یکی دیگر را اضافه خواهیم کرد: الگوی نمودار!

بیایید الگوهای نمودار را با یک آشکارساز معدن مقایسه کنیم, اگر این فصل را فهمیده ای, شما قادر خواهید بود “انفجار قیمت” به رسمیت شناخته شده قبل از آن صورت می گیرد. تو باهاش پول زيادي در مياي.

در این فصل الگوها و سازندهای نموداری را به شما نشان خواهیم داد. به درستی تشخیص داده شده, معمولا به دنبال شیوع قوی و یا ، در مورد ما ، “انفجار” در تاریخ قیمت.

به یاد داشته باشید بزرگترین هدف ما, ما می خواهیم برای تشخیص حرکات قیمت بزرگ قبل از آنها رخ می دهد, به طوری که ما می توانیم استفاده از روند تا زمانی که ممکن است به بوق تا آنجا که ممکن است. الگوهای نمودار کمک بزرگی به ما برای تشخیص شرایط خواهد بود, جایی که بازار برای برک آوت آماده است.

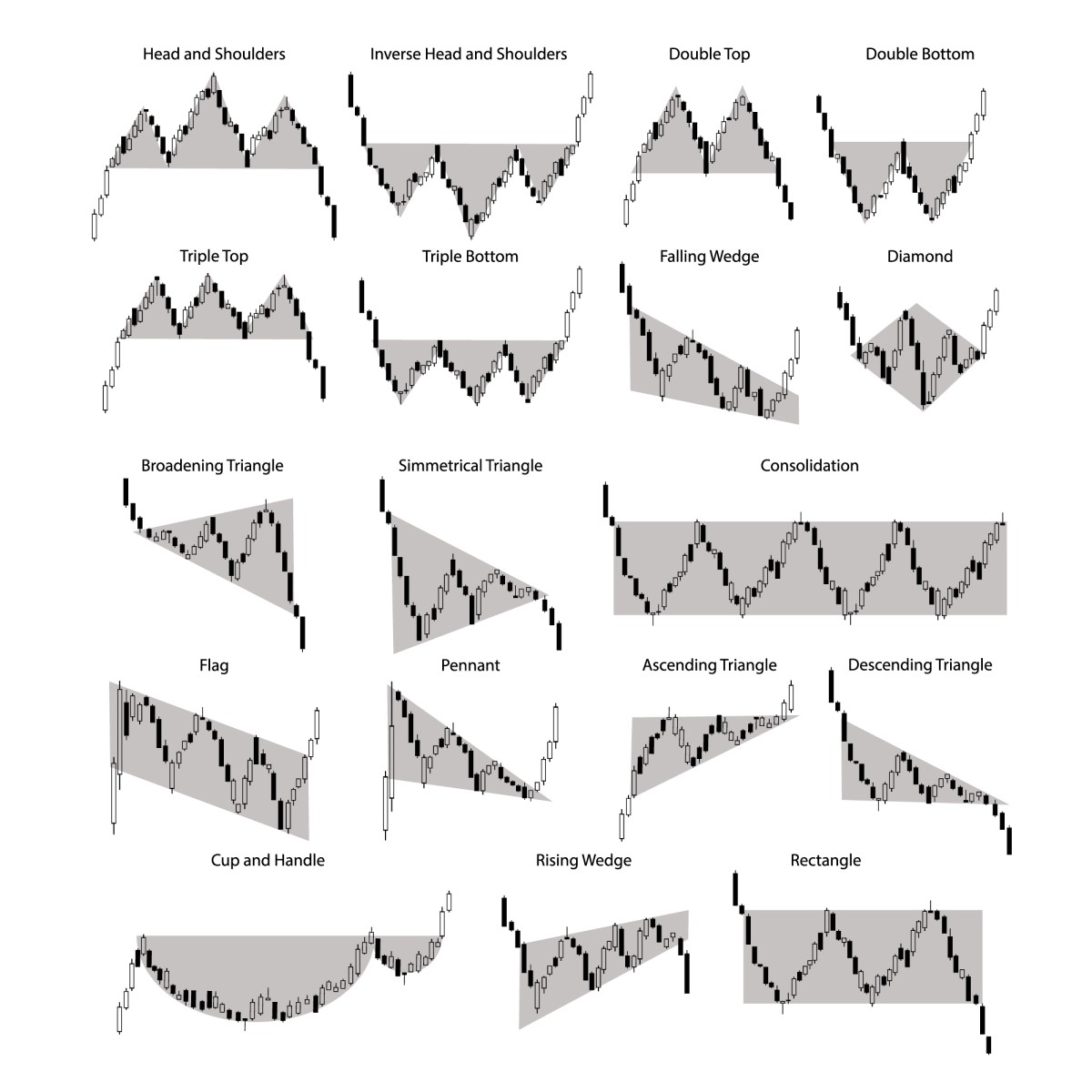

در اینجا یک لیست از الگوها, که ما در مورد آن صحبت خواهیم کرد:

- مثلث های متقارن (مثلث متقارن)

- مثلث های صعودی (مثلث رو به افزایش)

- مثلث های نزولی (مثلث در حال سقوط)

- دو بالا (دو بالا)

- دو پایین (نقطه پایین دو برابر)

- سر و شانه (سر و شانه)

- سر معکوس و شانه (سر و شانه های وارونه)

مثلث های متقارن

مثلث های متقارن (مثلث های متقارن) الگوهای نموداری هستند که در آن قله های بالاترین- و پایین ترین قیمت ها با همان گرادیان همگرا می شوند, به طوری که یک الگو ایجاد شده است که شبیه یک مثلث است. چه اتفاقی در بازار می افتد زمانی که حداکثر قیمت ها سقوط می کنند و پایین ترین قیمت ها افزایش می یابد? چنین شکل گیری به ما می گوید که نه خریداران و نه فروشندگان قیمت را به شدت به اندازه کافی هل نمی دهند., چرا روند روشنی وجود ندارد. اگر این نبرد بین خریدار و فروشنده بود, آنگاه نتیجه یک تساوی خواهد بود.

این فعالیت روی یک نمودار را تحکیم یا ادغام می نامند..

در نمودار ما می توانید ببینید, که نه خریداران و نه فروشندگان نمی توانستند قیمت را به سمت خود سوق دهند. وقتي اين اتفاق بيفته, ما بالا پایین تر و پایین ترین قیمت بالاتر. نزدیک شدن به دو خط, ميتونيم فرض کنيم, که ما با شیوع مواجه هستیم. ما نمی دانیم شیوع بیماری به کدام سمت خواهد رفت, اما ما ميدونيم که به اون خواهد اومد ..

چگونه می توان از این دانش به نفع خود استفاده کرد؟? دو تاریخ ورود احتمالی را تعیین می کنیم, اول بالاتر از خط حداکثر قیمت ها, دوم زیر خط پایین ترین قیمت ها. از اونجايي که ميدونيم قيمت از هم پاشيد, ما ميتونيم روي واگن باند بپريم مهم نيست که به کدوم سمت ميره.

در این مثال, ما یک سفارش اولیه بالاتر از خط سقوط حداکثر قیمت ها را تعریف کرده اند, بنابراین ما می توانیم از روند رو به بالا بعدی استفاده کامل کنیم. اگر شما یک سفارش سطح ورود دوم زیر خط افزایش قیمت سنگ پایین تعریف کرده بود, شما آن را حذف به محض اولین شرایط ورود رسیده است. (ممکن است بخواهید موضوع انواع سفارش را دوباره بخوانید.)

مثلث های صعودی

مثلث های صعودی (مثلث های رو به افزایش) شکل گیری هایی هستند که زمانی رخ می دهند که سطح مقاومت و شیب پایین ترین قیمت ها وجود داشته باشد. در این مدت به نظر می رسد به سطح خاصی رسیده است., که خریداران به نظر نمی رسد قادر به بیش از. اما قیمت به نوعی بالا می رود, که از قیمت های بالاتر سنگ پایین مشهود است.

در نمودار می بینید که خریداران شروع به قوی تر شدن می کنند., با افزایش قیمت های سنگ پایین. خریداران همچنان در برابر سطح مقاومت فشار می دهند, همه چیز منجر به شیوع خواهد شد. حالا تنها سوال اينه که, شیوع در کدام جهت منجر می شود. – آیا خریداران قادر خواهند بود از این سطح تجاوز کنند یا سطح مقاومت بیش از حد قوی خواهد بود؟.

آمار به شما خواهد گفت, که در اکثر موارد خریداران برنده خواهد شد نبرد و قیمت خواهد شکست بالاتر از سطح مقاومت. از تجربه می توانیم بگوییم, که این همیشه درست نیست. گاهی اوقات سطح مقاومت فقط بیش از حد قوی است و قدرت خرید کافی برای نفوذ به آن وجود ندارد..

بیشتر اوقات، قیمت در واقع به سمت بالا خواهد شکست. نکته اينه که, ما نمی خواهیم آن را به مهم است که در کدام جهت قیمت می شکند دیگر, چون ما آماده حرکت قیمت ها در هر جهتی هستیم. در این حالت یک قیمت ورودی را بالاتر از خط مقاومت و یک ثانیه پایین تر از شیب پایین ترین قیمت ها تعریف می کنیم.. به عنوان مثال ما خریداران برنده می شدند, ما درست بالاتر از سطح مقاومت خریداری شده و تجارت خوب می توانست بیرون بیاید. به محض اينکه سفارش خريد رو اجرا کنيم, دستور دوم را حذف می کنیم.

مثلث های نزولی

همونطور که ممکنه حدس بزني, مثلث نزولی است (مثلث های در حال سقوط) به عکس دقیق مثلث های صعودی. در مثلث های نزولی تعدادی قیمت حداکثر پایین تر وجود دارد که خط بالایی را تشکیل می دهند. خط پایین تر یک سطح پشتیبانی را تشکیل می دهد که قیمت به نظر نمی رسد قادر به شکستن از طریق.

در نمودار ما می بینیم که قیمت حداکثر قیمت های پایین تر و پایین تر را ایجاد می کند., چیزی که به ما می گوید که فروشندگان قوی تر می شوند. در شرایط عادی، قیمت هم اکنون سطح حمایت را خواهد شکست و به سقوط خود ادامه خواهد داد..

اما همچنین می تواند اتفاق بیفتد, که سطح پشتیبانی بیش از حد قوی است و قیمت پس از آن افزایش می یابد. خبر خوب اينه که, که ما اهمیتی نمیدهیم قیمت به کدام سمت می رود. ما فقط ميدونيم که قيمت در يک جهت از هم پاشيد. باز هم دو گزینه ورودی ممکن را تعریف می کنیم, سفارش فروش زیر خط پشتیبانی و سفارش خرید بالاتر از خط حداکثر قیمت.

در این صورت سفارش فروش را اجرا میکردیم و سفارش خرید را حذف میکردیم.. یادداشت های پیوست شده, بازار تمایل به سقوط سریع تر از افزایش, که يعني شما معمولا پول بيشتري با موقعيت کوتاه در مياين.

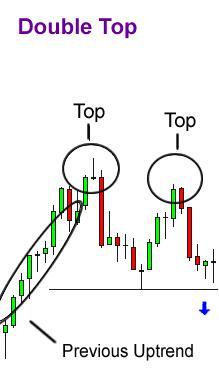

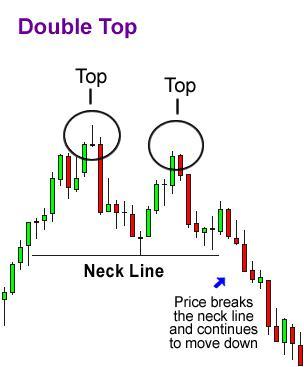

دو بالا

یک بالا دونفره (دو بالا) یک الگوی برگشتی است, آن را به دنبال یک جنبش رو به بالا گسترده. تاپ ها قله هایی هستند که زمانی رخ می دهند که قیمت به سطح خاصی برسد, که نمی توان از آن تجاوز کرد. هنگامی که این سطح رسیده است, کاهش قیمت در کوتاه مدت, اما پس از آن تلاش می کند برای شکستن سطح دوباره. اگر قیمت دوباره کاهش یابد, ما يه بالاي دونفره ميگيريم.

در نمودار ما می بینید که دو قله یا تاپ پس از یک حرکت رو به بالا قوی شکل گرفته اند. همچنین می بینیم که قله دوم نتوانست از قله اول تجاوز کند.. این نشانه قوی است که تغییر روند قریب الوقوع است., از آنجا که این الگو به ما می گوید که به سختی وجود دارد هر قدرت خرید سمت چپ.

در مورد یک تاپ دوبل زمان ورود را در زیر تعریف می کنیم “خط گردن” همان طور که انتظار برگشت روند رو به بالا را داریم.

به نظر مياد هر دفعه حق با ما باشه. اگر به نمودار نگاه کنیم, ما می بینیم که قیمت “خط گردن” می شکند از طریق و باعث می شود یک حرکت قوی به سمت پایین. ما يادمون مياد, دو تاپ الگوهای وارونه هستند. ما به دنبال روندهای قوی رو به بالا هستیم.

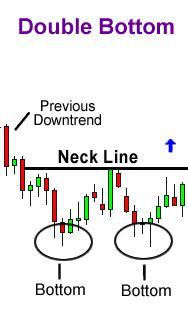

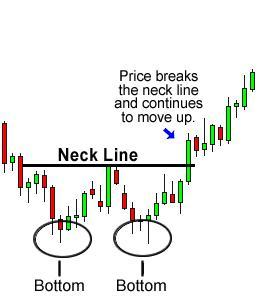

دو پایین

دو کف (دلیل مضاعف) همچنین الگوهایی هستند که نشان دهنده تغییر روند هستند, اما این بار ما به دنبال زمان مناسب برای یک موقعیت طولانی به جای یک موقعیت کوتاه. این شکل گیری پس از روندهای نزولی گسترده پدیدار می شود, اگر دو نقطه پایین یا “پایین” ظاهر.

همانطور که از نمودار می بینید, دو دره پس از روند نزولی به وجود می آیند زیرا قیمت قادر به سقوط زیر سطح خاصی نبود. ما همچنین توجه داشته باشید که نقطه پایین دوم به طور قابل توجهی زیر اول نیست..

این نشانه ای است که فشار فروشندگان در حال بیرون آمدن است., و تغییر روند قریب الوقوع است. ما زمان ورود برای سفارش خرید بالاتر از برآورد “خط گردن” تعریف.

حالا يه نگاهي به اين بنداز! قیمت از طریق خط گردن شکست و سپس یک حرکت رو به بالا خوب ساخته شده. مانند دو تاپ، دو پایین الگوهای معکوس هستند. آنها به دنبال یک روند نزولی قوی هستند.

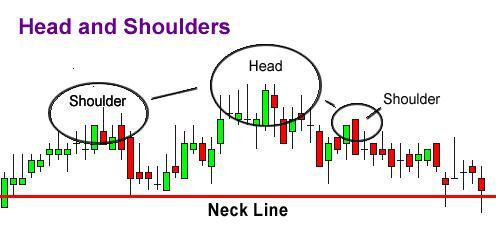

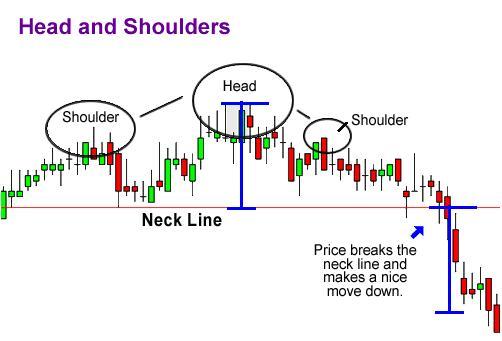

سر و شانه

یک سر و شانه (سر و شانه) الگو نیز یک الگوی معکوس است. از یک نوک تشکیل شده است (شانه), دومین قله بالاتر (سر) و یک نوک عمیق تر دیگر (شانه). یک “خط گردن” با اتصال دو نقطه پایین بین شانه ها کشیده می شود. شیب این خط را می توان به هر دو کاهش داد- و همچنین رو به پایین. به طور کلی یک خط گردن اشاره رو به پایین سیگنال قابل اعتمادتری را فراهم می کند.

در اینجا نمونه ای از یک الگوی سر و شانه داریم. سر (سر) قله دوم است, به عنوان یکی از بالاترین نقطه از الگو. شانه ها (شانه) همچنین قله هستند, اما نه به اندازه سر.

در این الگو, ما زمان ورود زیر خط گردن را انتخاب کنید. ما همچنین می توانیم قیمت خروج را محاسبه کنیم, با اندازه گیری فاصله بین سر و خط گردن. این فاصله تقریباً یکسان است, که قیمت پس از سقوط زیر خط گردن کاهش خواهد یافت.

شما می توانید ببینید که قیمت می شکند خط گردن, او سپس یک حرکت در حدود همان اندازه می سازد, مانند فاصله بین سر و خط گردن.

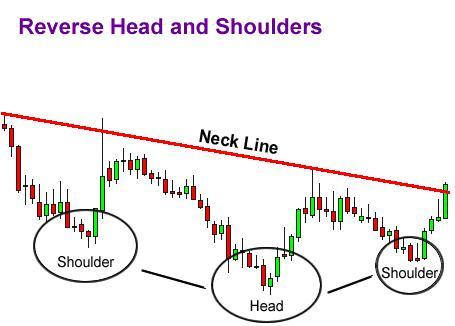

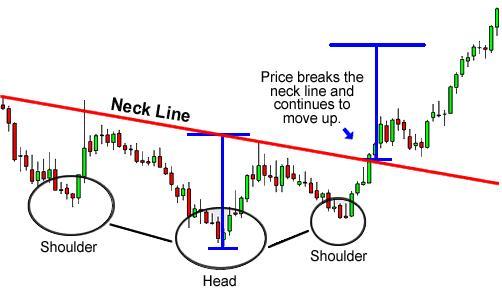

سر معکوس و شانه

نام, سر معکوس و شانه (وارونه سر و شانه) برای خودش حرف می زند. اصولا ً ما تشکیل سر و شانه داریم, فقط این که الگو در حال حاضر معکوس شده است. دو نقطه پایین شانه ها را تشکیل می دهند, در بین دروغ یکی دیگر از نقطه پایین تلفظ, سر. این الگو پس از یک حرکت رو به پایین قوی پدیدار می شود.

در اینجا می بینید که شبیه الگوی سر و شانه است, فقط این که همه چیز وارونه شد. در این سازند یک سفارش خرید با قیمت ورودی بالاتر از خط گردن تعریف خواهیم کرد. قیمت خروج همان برای الگوهای سر و شانه محاسبه می شود. اندازه گیری فاصله بین سر و خط گردن, این نیز فاصله تقریبی است که قیمت پس از دستیابی به موفقیت بیش از خط گردن را پوشش می دهد.

شما می توانید ببینید که قیمت به سادگی افزایش یافته است, پس از شکستن خط گردن. شايد فکر کني, قیمت همچنان رو به افزایش است, من موقعيت رو باز نگه مي دارم, تا کمی سود بیشتری کسب کند. ما به شما توصیه می کنیم:

هيچوقت حريص نشيد!

وقتي به قيمت هدف رسيده باشه, شما باید موقعیت را ببندد و از سود خود راضی باشید. استراتژی هایی وجود دارد که در آن سود خود را می بینید و اگر قیمت همچنان در جهت شما حرکت کند، تجارت را باز نگه می دارید..

خلاصه ای از الگوی نمودار

الگوهای نمودار یا سازندها پیش بینی می کنند که قیمت چه زمانی یک حرکت قوی انجام خواهد داد.

مثلث (مثلث)

مثلث های متقارن (مثلث های متقارن)

- متشکل از کاهش بالا و افزایش قیمت سنگ پایین.

- شرایط ورود بالاتر از حداکثر پایین تر و زیر پایین ترین قیمت ها را تعریف کنید.

مثلث های صعودی (مثلث های رو به افزایش)

- شامل پایین ترین قیمت های بالاتر و یک خط مقاومت.

- معمولاً به این معنی است که قیمت از طریق سطح مقاومت می شکند و بالا می رود.. با این حال، شما باید دستورات ورودی را در هر دو جهت تعریف کنید, در صورتی که سطح مقاومت بیش از حد قوی است.

- شرایط ورود بالاتر از خط مقاومت و زیر خط پایین ترین قیمت های بالاتر را تعریف کنید.

مثلث های نزولی (مثلث های در حال سقوط)

- شامل کاهش حداکثر قیمت ها و یک خط پشتیبانی.

- معمولاً این الگو به این معنی است که قیمت از طریق خط پشتیبانی می شکند و همچنان سقوط می کند، اما شرایط ورود را برای هر دو جهت تعریف می کنیم., این می تواند این باشد که سطح پشتیبانی بیش از حد قوی است.

- شرایط ورود بالاتر از خط قیمت های حداکثر پایین تر و زیر خط پشتیبانی است..

سازندهای برگشت روند

دو بالا (دو بالا)

- به دنبال یک روند رو به بالا گسترده.

- از دو قله تشکیل شده است که نمی توانند از سطح خاصی تجاوز کنند. این سطح به خط مقاومت تبدیل می شود.

- تنظیم زمان برای سفارش فروش زیر پایین دره.

دوبل پایین (دلیل مضاعف)

- روند نزولی گسترده ای را دنبال می کند.

- متشکل از دو نقطه پایین است که نمی تواند زیر یک سطح خاص قرار گیرد. این سطح تبدیل به خط پشتیبانی می شود.

- زمان سفارش خرید را بالاتر از بالاترین نقطه قله تعیین کنید.

سر و شانه (سر و شانه)

- پیامدهای یک روند رو به بالا گسترده.

- تشکیل شده توسط سه قله, بالاترین در وسط. یک خط گردن زمانی ایجاد می شود که دو نقطه پایین بین قله ها را به هم متصل کنید.

- تعریف شرایط برای سفارش فروش در زیر خط گردن.

- ما قیمت هدف را با اندازه گیری فاصله بین حداکثر قیمت محاسبه می کنیم (کوپف اودر هد) و خط گردن, این فاصله تقریبی است که قیمت پس از شکستن خط گردن را.

سر معکوس و شانه (سر و شانه های وارونه)

- می آید پس از روند نزولی گسترده.

- تشکیل شده توسط سه نقطه پایین, پایین ترین در وسط. یک خط گردن زمانی ایجاد می شود که دو قله را بین نقاط پایین به هم متصل کنید.

- تعریف شرایط برای سفارش خرید بالاتر از خط گردن.

- ما قیمت هدف را با اندازه گیری فاصله بین کمترین قیمت محاسبه می کنیم (سر وارونه) و خط گردن, این فاصله تقریبی است که قیمت پس از شکستن خط گردن را.