Dans ce chapitre, nous traitons des outils, qui vous aident à anticiper les mouvements de prix futurs. Il existe de nombreux types d’indicateurs graphiques, nous discuterons des plus courants ici. Dans la pratique, cependant, nous vous conseillons, que vous vous spécialisez dans un à un maximum de trois indicateurs, plus confus seulement.

Bandes de Bollinger

Les bandes de Bollinger sont utilisées pour mesurer la volatilité. Fondamentalement, cet outil nous dit s’il est silencieux sur le marché ou s’il va droit au but. Dans le cas de très petits mouvements de prix, les deux lignes sont (Bandes) proches les uns des autres, avec des mouvements forts, la distance entre les lignes augmente.

Dans le graphique, vous pouvez voir, lorsque le prix a évolué au même niveau, les deux lignes étaient relativement proches l’une de l’autre. Quand le prix a baissé, vous vous êtes éloignés les uns des autres.

Au lieu de vous dire comment les bandes de Bollinger sont calculées, nous préférons vous montrer quelques façons dont vous pouvez les utiliser lors du trading.

Rebond de Bollinger

Une chose que vous devez savoir sur les bandes de Bollinger, Le prix a toujours tendance à se déplacer vers le milieu des deux lignes. C’est l’idée derrière le Bollinger Bounce.

Si c’est le cas, Découvrez l’extrait du graphique ci-dessous. Où pensez-vous que le prix va évoluer ensuite ??

Vous l’avez deviné, depuis que le prix a été à la ligne supérieure, La probabilité était très élevée qu’il redescende.

Notre exemple est une situation typique de rebond de Bollinger. Les rebonds de Bollinger se comportent comme des mini-levls de support et de résistance. Plus votre période utilisée est longue, plus ces lignes sont fortes. Les Bollinger Boncees peuvent alors être bien utilisés, S’il n’y a pas de tendance claire.

Ensuite, vous apprendrez comment les bandes de Bollinger peuvent être utilisées à bon escient sur des marchés volatils.

Compression de Bollinger

La compression de Bollinger est en fait explicite. Quand les lignes se serrent, Cela signifie généralement, qu’une cassure des prix peut se produire. Quand les bougies commencent à éclater au-dessus de la ligne supérieure, Ensuite, il en résultera probablement un mouvement à la hausse. Les bougies commencent à osciller brusquement vers le bas, Il y aura probablement un mouvement à la baisse.

Regardez le graphique, Puis vous vous rendez compte que les lignes se resserrent. Le prix vient de commencer à osciller au-dessus de la ligne supérieure. Où pensez-vous que le prix va évoluer?

C’est tout à fait exact, Le prix va augmenter. Comment fonctionne une compression Bollinger typique. Cette stratégie est conçue pour vous aider à repérer un mouvement de prix le plus tôt possible. Vous ne pouvez pas utiliser Bollinger Sqeezes au quotidien, Mais quelques fois par semaine, les bonnes conditions se présentent, Pour cela, il est préférable d’utiliser un 15 Tableau des minutes.

Vous savez maintenant ce que sont les bandes de Bollinger, et aussi comment vous pouvez les utiliser. Bien sûr, il existe de nombreuses autres façons de travailler avec les bandes de Bollinger, Mais ces deux stratégies sont les plus courantes.

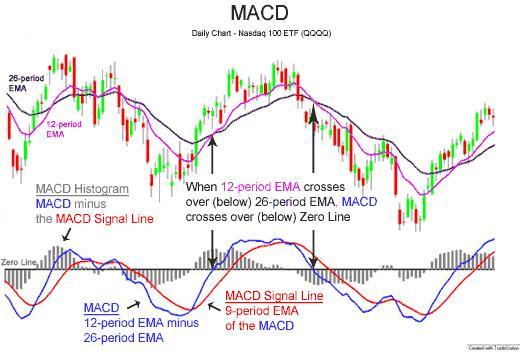

MACD

Divergence de convergence de la moyenne mobile, MACD en abrégé, est un outil permettant d’identifier des tendances à l’aide de moyennes mobiles, peu importe si les taureaux- ou tendance baissière. Repérer une tendance devrait toujours être la priorité absolue lors du trading du FOREX, Parce que c’est là que l’on gagne le plus d’argent.

Comment le MACD est-il créé ?

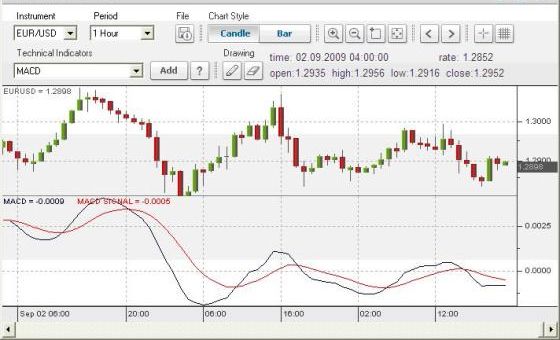

Comme vous pouvez le voir sur notre graphique, un MACD se compose de deux lignes et d’un histogramme.

- La gamme MACD (Ligne bleue) est calculée par une valeur moyenne rapide (e.B. avec 9 Périodes de calcul) à partir d’une moyenne plus lente (e.B. avec 26 Périodes) est déduit.

- La ligne de signal MACD (Ligne rouge) est la valeur moyenne de la ligne MACD.

- L’histogramme est créé lorsque la ligne de signal est soustraite de la ligne MACD.

Si vous pensez que ce graphique manque de quoi, Alors bien sûr, nous sommes d’accord avec vous, ici, le MACD n’inclut pas l’histogramme.

Utilisation du MACD

Vous savez maintenant comment créer un MACD. Ensuite, nous verrons comment vous pouvez utiliser le MACD comme outil lors du trading.

Le MACD est ce qu’on appelle “Indicateur de suivi de tendance”, Cela fonctionne donc mieux lorsque les tendances sont présentes. Dans le cas des tendances latérales, les MACD aiment donner des signaux trompeurs.

Croisement MACD

Franchi le MACD (bleu) sa ligne de signal (rouge) De bas en haut, Crée un signal d’achat. D’autre part, le croisement de haut en bas est interprété comme un signal de vente. Plus le MACD s’éloigne de sa ligne médiane, plus une tendance est forte. Mais vous devez vous rappeler, si la distance devient trop grande, Le marché peut être suracheté ou survendu, Un changement de tendance en est la conséquence logique.

La distance entre le MACD et sa ligne de signal est un indicateur de la force d’une tendance. Plus le MACD s’éloigne de la ligne, plus la tendance est forte, car la moyenne mobile plus rapide augmente plus rapidement que la moyenne mobile lente.

Les MACD ont un inconvénient. Les moyennes mobiles sont toujours un peu en retard sur le prix, puisqu’il s’agit toujours de moyennes des prix passés. Le MACD est créé à partir de différentes moyennes mobiles, puis est à nouveau lissé par une moyenne mobile, Vous pouvez certainement imaginer qu’il y a un retard. Néanmoins, le MACD est l’outil le plus populaire parmi de nombreux traders.

DAS parabolique

Jusqu’à présent, nous avons traité d’indicateurs, qui nous ont permis d’entrevoir le début d’une tendance. Bien qu’il soit important, que nous sommes capables d’identifier de nouvelles tendances, Mais il est aussi au moins aussi important de reconnaître quand une tendance s’arrête. À quoi bon choisir le bon moment pour se lancer ?, Quand on ne sait pas quand il faudra fermer à nouveau.

Un indicateur qui nous aide à déterminer où une tendance est susceptible de se terminer est le DAS parabolique (Arrêt et inversion). Un SAR parabolique trace des points sur la carte, qui indiquent de possibles renversements de mouvements de prix. Sur le graphique, vous pouvez voir, que les points sont en dessous des bougies pendant la tendance haussière et sautent au-dessus des bougies lors du passage à la tendance baissière.

Utilisation du DAS parabolique

Ce qu’il y a de bien avec les SAR paraboliques, c’est qu’ils sont faciles à utiliser. Fondamental, lorsque les points sont sous les bougies, Il s’agit d’un signal d’achat. Sont les points au-dessus des bougies, C’est un signal de vente. C’est probablement l’indicateur le plus facile à interpréter, parce qu’il montre si le prix augmente ou diminue. Cet outil fonctionne le mieux, en cas de prolongation- et les tendances baissières sont présentes. Vous ne devez pas utiliser de DAS paraboliques, lorsque le marché est en mouvements latéraux.

Oscillateur stochastique

Les oscillateurs stochastiques sont d’autres indicateurs qui nous aident à identifier quand une tendance est susceptible de se terminer. Les oscillateurs stochastiques mesurent si l’on achète trop ou si l’on achète trop. Les conditions de survente prévalent sur le marché. Les deux lignes sont comparables à celles d’un MACD en termes de, qu’une ligne réagit plus vite que l’autre.

Comment puis-je utiliser les oscillateurs stochastiques?

Comme déjà mentionné, Les stochastiques nous indiquent si le marché est suracheté ou survendu. Les stochastiques sont notés sur une échelle de 0 jusqu’à 100 Évalués. Lorsque les lignes stochastiques se déplacent 70 bouger (la ligne pointillée rouge dans le graphique), Cela signifie que le marché est suracheté. Si, en revanche, les lignes stochastiques tombent en dessous de 30 (la ligne pointillée bleue dans le graphique), Cela signifie que le marché est survendu.

En règle générale, nous nous souvenons:

Nous achetons lorsque le marché est survendu et vendons lorsque le marché est suracheté.

Voir le graphique, Les stochastiques ont longtemps été surachetés. Si c’est vrai,, Où pensez-vous que le prix va évoluer ensuite?

Vous avez raison, bien sûr, Le prix à payer. Le marché a été suracheté pendant une longue période de temps, Un changement de tendance est très probable.

Voici les informations de base sur les oscillateurs stochastiques. De nombreux commerçants les utilisent de différentes manières, Mais la tâche principale de cet indicateur est de nous montrer si le marché est suracheté ou survendu. Au fil du temps, vous apprendrez à utiliser les oscillateurs stochastiques, qu’ils correspondent à votre style de trading personnel.

Indice de force relative

L’indice de force relative, RSI en abrégé, Comme l’oscillateur stochastique, c’est un indicateur que des conditions de surachat ou de survente prévalent sur le marché. Le RSI est également sur une échelle de 0 jusqu’à 100 mesuré. Valeurs inférieures à 20 Montrez-nous les conditions de survente, alors que nous regardons les valeurs ci-dessus 80 Peut supposer des conditions de surachat.

Utilisation du RSI

Le RSI peut être utilisé de la même manière que le stochastique. Dans le graphique, vous pouvez voir, que le RSI ci-dessous 20 abattre, Il a montré un marché survendu. Après le point bas, le prix a de nouveau augmenté.

Le RSI est un outil populaire, Parce que vous pouvez également l’utiliser pour confirmer une tendance. Si vous pensez qu’une tendance se forme, jetez un coup d’œil rapide au RSI et découvrez s’il est supérieur ou inférieur 50 mensonges. Si vous envisagez une possible tendance haussière, puis assurez-vous que le RSI est supérieur 50 mensonges. Pour une éventuelle tendance baissière, si le RSI se stabilise en dessous 50 condition.

Au début de notre graphique, nous pouvons voir une possible tendance haussière. Pour éviter une erreur, nous pouvons attendre que le RSI passe au-dessus de la ligne des 50 pour confirmer la tendance.. Nous avons donc une confirmation relativement fiable qu’une tendance se développe réellement.

Utilisation de plusieurs indicateurs

Dans un monde parfait, Nous pourrions utiliser notre indicateur graphique préféré et agir exactement en fonction de ce que cet indicateur nous dit. Le problème est, que nous ne vivons pas dans un monde parfait et que chaque indicateur a ses faiblesses. C’est la raison pour laquelle de nombreux traders utilisent plusieurs indicateurs, afin qu’ils se confirment mutuellement. Par exemple, vous pouvez utiliser trois indicateurs différents et ensuite seulement trader, si tous les trois sont d’accord dans leur déclaration.

Tester les différents indicateurs, et découvrez ceux qui vous conviennent le mieux (Bien sûr, vous ne pouvez faire ces tests qu’avec un compte démo et jamais avec de l’argent réel). Nous aimons utiliser MACD, Oscillateurs stochastiques et RSI ensemble, Mais peut-être préférez-vous une combinaison différente. Tous les traders essaient de “Combinaison magique” d’indicateurs, qui lui donne toujours les bons signaux, Mais la vérité est que, Malheureusement, cette combinaison n’existe pas.

Nous vous recommandons d’étudier chaque indicateur individuellement, jusqu’à ce que vous sachiez exactement comment ils réagissent aux mouvements de prix. Après cela, vous pouvez choisir une combinaison d’indicateurs, qui convient à votre style de trading. Dans l’un des chapitres suivants, nous décrirons également un système, qui utilise différents indicateurs, Nous aimerions vous montrer comment ils peuvent se compléter.

Résumé des indicateurs graphiques

Tous les détails que vous devez savoir sur le FOREX- Apprendre à trader est comme un outil que vous pouvez mettre dans votre boîte à outils. Ces outils faciliteront votre travail sur le FOREX- Commerce.

Bandes de Bollinger

- Utilisé pour mesurer la volatilité d’un marché.

- Ils se comportent comme de petits niveaux de support et de résistance.

Rebond de Bollinger

- Une stratégie basée sur l’observation, que le prix ne cesse de revenir au milieu des deux lignes.

- Vous achetez lorsque le prix touche la ligne inférieure.

- Vous vendez lorsque le prix touche la ligne supérieure.

- Il est préférable de l’utiliser lorsqu’il n’y a pas de tendance claire sur le marché.

Compression de Bollinger

- Une stratégie utilisée pour détecter les valeurs aberrantes à un stade précoce.

- Quand les deux lignes se rétrécissent, Cela signifie que le marché est très calme, Un fugueur est très probable. Quand le prix commence à fluctuer, Nous effectuons notre commande, dans la direction dans laquelle le prix a commencé à osciller.

MACD

- Utilisé pour identifier les tendances à un stade précoce et nous montrer quand un renversement de tendance peut se produire.

- Se compose de deux moyennes mobiles (une réaction rapide et une réaction lente) et un histogramme, qui mesure la différence entre les deux moyennes.

- Contrairement à ce que la plupart des gens pensent, Les deux lignes de moyenne mobile ne sont pas les moyennes mobiles du prix, mais la valeur moyenne d’une autre moyenne mobile.

- Le gros inconvénient des MACD est l’utilisation de plusieurs moyennes mobiles, ce qui peut entraîner des retards parfois importants.

- Une façon d’utiliser les MACD est, d’attendre que la ligne rapide croise la plus lente. C’est là que nous pouvons ouvrir notre commerce, car cela indique une nouvelle tendance.

DAS parabolique

- Cet outil est là pour nous montrer un changement de tendance, comme son nom l’indique déjà, Stop And Reversal (SAR).

- C’est l’indicateur le plus facile à interpréter, parce qu’un DAS ne nous dit que si un prix est à la hausse ou à la baisse.

- Sont les points au-dessus des bougies, C’est un signal de vente.

- Sont les points sous les bougies, Il s’agit d’un signal d’achat.

- Sont mieux utilisés lorsque de longues périodes de- et les tendances baissières sont présentes.

Oscillateurs stochastiques

- Utilisé pour identifier les conditions de surachat et de survente sur le marché.

- sont les lignes de moyenne mobile au-dessus 70, Cela signifie que le marché est suracheté et que nous devons nous rappeler de vendre.

- Si les lignes de moyenne mobile descendent en dessous 30, Le marché est survendu et il peut être judicieux d’acheter.

Indice de force relative (RSI)

- Comme l’indicateur stochastique, le RSI nous montre également des conditions de surachat et de survente.

- Si le RSI est supérieur à 80, Le marché est suracheté, Nous devrions donc vendre.

- Si le RSI tombe en dessous de 20, Cela signifie que le marché est survendu et que nous devrions acheter.

- Le RSI est également utile pour confirmer une éventuelle tendance. Si vous croyez, qu’une tendance se développe, attendez que le RSI soit au-dessus 50 monte ou descend en dessous de 50 Diminue (selon que vous avez ou non un- ou s’attendre à une tendance à la baisse) Avant d’ouvrir la transaction.

Chaque indicateur a ses faiblesses, C’est pourquoi la plupart des traders utilisent plusieurs indicateurs en même temps pour se couvrir. Sur votre chemin pour devenir un trader FOREX à succès, vous découvrirez avec quels indicateurs vous préférez travailler. Vous pouvez les combiner comme ceci, que vous correspondez à votre style de trading personnel.

Le sujet des indicateurs graphiques est très vaste, Mais vous devez être sûr d’avoir tout compris. Il est parfois nécessaire de lire un sujet plus d’une fois pour voir les liens. Quand on comprend tout, Connectez-vous à votre compte démo et jouez sur différents classements. Découvrez comment les différents indicateurs réagissent aux mouvements de prix.

Dans une étape ultérieure, vous pouvez essayer de combiner les différents indicateurs et essayer de deviner aussi précisément que possible où le prix évoluera ensuite. Plus votre probabilité de toucher est élevée, plus vos futures transactions seront fructueuses. Mais ne vous découragez pas si vos prévisions ne se réalisent pas à chaque fois, Même les traders expérimentés ratent parfois la cible.